Die Betriebshaftpflicht schützt Ihr Vermögen, wenn andere Forderungen stellen

Ein Fehler ist schnell passiert – beim Existenzgründer vielleicht sogar schneller als beim langjährig erfahrenen Unternehmer. Damit aus einer kleinen Nachlässigkeit keine gravierenden finanziellen Folgen für Sie und Ihren Betrieb entstehen, ist die Betriebshaftpflichtversicherung für Sie da. Sie schützt Ihr Vermögen vor Schadensersatzansprüchen auf dreifache Weise.

- Schadensersatzrecht kann sehr komplex sein. Sind Sie für den Schaden überhaupt verantwortlich? Juristen der Versicherung prüfen zunächst, ob die gegen Sie erhobenen Forderungen berechtigt und angemessen sind.

- Begründete Ansprüche übernimmt die Betriebshaftpflicht und zahlt bis zur Höhe der Versicherungssumme.

- Sind die Forderungen unberechtigt oder überzogen, weist der Versicherer sie gegenüber dem Anspruchsteller zurück. Kommt es zum Prozess, verteidigt er Sie auf seine Kosten vor Gericht.

Übersicht zum Inhalt

Wichtig zu wissen für Existenzgründer & Start-ups: Welches Deckungskonzept passt für Sie?

Betriebshaftpflichtversicherung

Die Betriebshaftpflichtversicherung kümmert sich um Ansprüche wegen Personen- und Sachschäden und die daraus resultierenden Folgeschäden am Vermögen des Geschädigten:

- Ein Kunde rutscht im nassen Ladenlokal aus oder stolpert in der schlecht aufgeräumten Werkstatt. Er fordert deswegen Schmerzensgeld und seine Krankenkasse verlangt Erstattung von Behandlungskosten.

- Bei Malerarbeiten wird der Parkettboden des Kunden mit Farbe bekleckert und muss gereinigt werden.

Die Betriebshaftpflicht ist die richtige Wahl für alle Existenzgründer und Start-ups, die vor allem handwerklich arbeiten oder persönliche Dienstleistungen erbringen, zum Beispiel Bau, Handwerk, Handel, Gewerbe und Gastronomie.

Vermögensschadenhaftpflicht

Die Vermögensschadenhaftpflichtversicherung beschäftigt sich mit Ansprüchen wegen reiner Vermögensschäden. Das sind Schäden, die nicht Folge eines Personen- oder Sachschadens sind. Sie entstehen zum Beispiel als Folge von:

- Beratungs- oder Planungsfehler

- Fehler bei verwaltender, begutachtender oder prüfender Tätigkeit

Für dieses Konzept sollten Sie sich entscheiden, wenn Sie in erster Linie geistig und/oder organisierend tätig sind und deshalb ein erhöhtes Risiko für Vermögensschäden besteht. Das betrifft insbesondere Sachverständige, Hausverwalter, Berufsbetreuer und IT-Dienstleister. Die Vermögensschadenhaftpflicht wird bei Kammerberufen auch Berufshaftpflichtversicherung genannt, diese ist für Anwälte, Notare, Steuerberater und Architekten zwingend vorgeschrieben.

Hier hat die Haftpflichtversicherung Existenzgründern und Start-ups geholfen

Meist keine Pflicht, trotzdem die wichtigste Versicherung für Existenzgründer und Start-ups

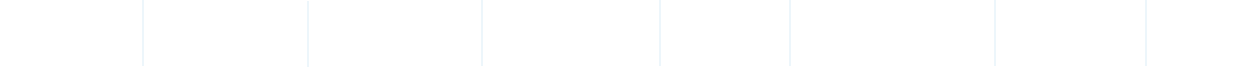

Abgesehen von den oben genannten Kammerberufen gibt es nur wenige Tätigkeiten, für die eine Haftpflichtversicherung gesetzlich oder durch Standesrecht verpflichtend ist. Medizinberufe, Bewachungsgewerbe und Finanzvermittler sind weitere Beispiele. Eine Versicherungspflicht kann sich zudem aus vertraglichen Vereinbarungen mit Kunden oder Kreditinstituten ergeben.

Aber auch ohne Zwang ist die Betriebs- oder Berufshaftpflicht für jeden verantwortungsbewussten Unternehmer ein absolutes Muss und die wohl wichtigste Versicherung für Existenzgründer. Für einen schuldhaft verursachten Schaden haften Sie unbegrenzt mit Ihrem gesamten Vermögen und dem, was Sie in Zukunft verdienen. Bereits leichte Fahrlässigkeit, ein kleines Missgeschick, kann den finanziellen Ruin bedeuten. Für Mitarbeitende haften Sie als Chef gegenüber Kunden sogar ohne eigenes Verschulden.

Viele Existenzgründungen erfolgen als Einzelunternehmungen oder Personengesellschaften wie GbR, OHG oder KG. Anders als bei AG oder GmbH besitzt das Start-up hier kein eigenes Vermögen, sondern der Unternehmer bzw. vollhaftende Gesellschafter muss mit seinem Privatvermögen für Schulden aufkommen. Ohne Haftpflichtversicherung ist Ihre finanzielle Existenz und die Zukunft Ihrer Familie in Gefahr. Aber selbst bei einem kleineren Schaden – oder wenn sie sich gegen unberechtigte Forderungen wehren müssen – werden Sie erfahren, dass Geld in der Gründungsphase knapp ist und ungeplante Ausgaben deshalb wehtun. Das gilt besonders für Kleinunternehmer mit wenig Eigenkapital.

Der einfache Weg zum optimalen Haftpflicht-Schutz für Existenzgründer und Start-ups

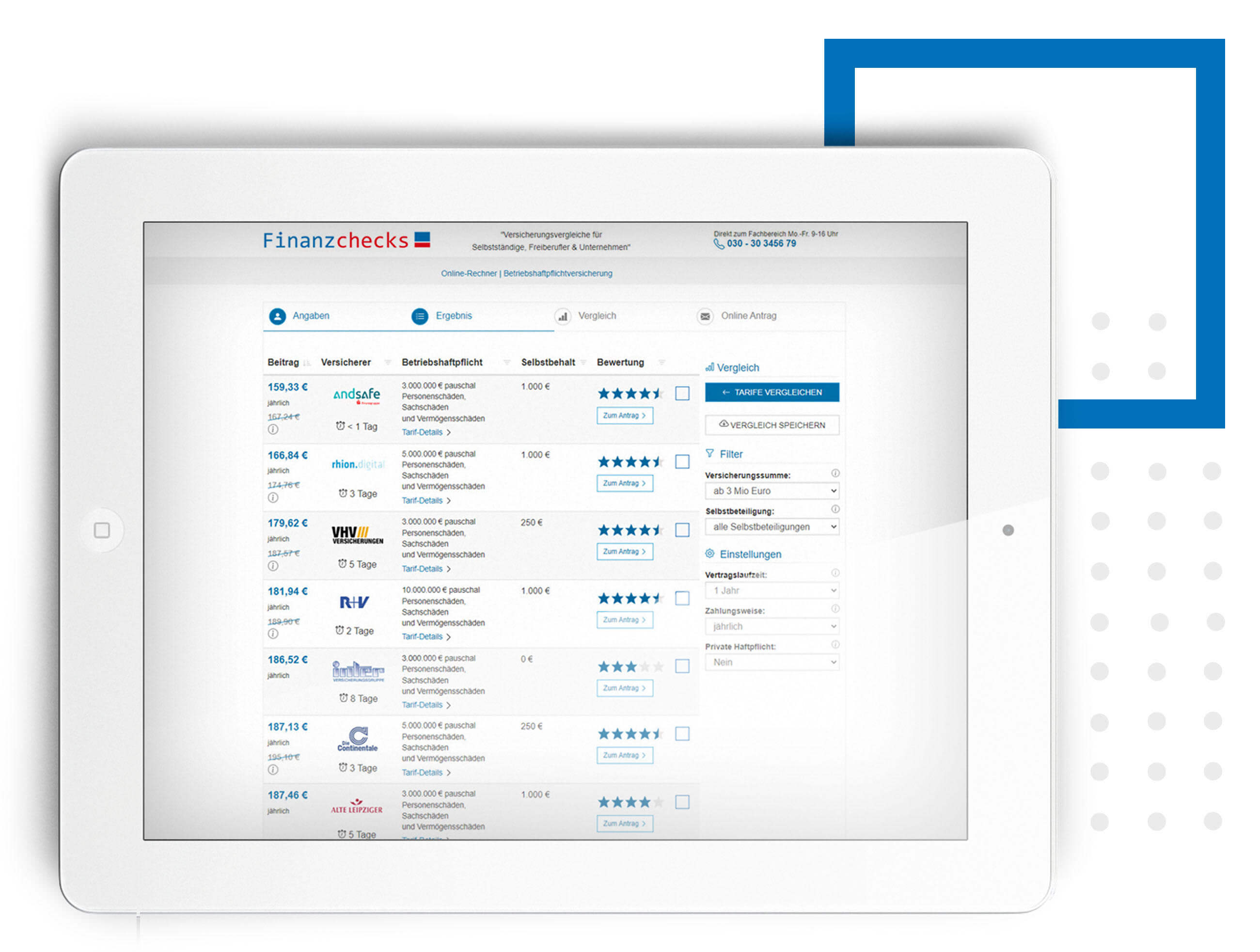

Der kostenfreie Online-Rechner von Finanzchecks kann viel mehr als nur Preise vergleichen. In diesem cleveren Tool haben unsere Experten die Ergebnisse ihrer Produktanalysen systematisch aufbereitet. Sie beantworten einige einfache Fragen über Ihr neu gegründetes Unternehmen, zum Beispiel zu ausgeübten Gewerken, Umsatz und Beschäftigtenzahl. In der daraus generierten Ergebnisliste sehen Sie alle Angebote zur Haftpflichtversicherung, die zu Ihrem Start-up passen.

Den Leistungsumfang des Produkts erkennen Sie auf einen Blick durch die Bewertung mit bis zu fünf Sternen. Auf Wunsch sehen Sie auch die Details, für die unsere Fachleute die Sterne vergeben haben. Die Bewertung des Deckungsumfangs und die Preisinformation schaffen einen schnellen Überblick über das Preis-Leistungs-Verhältnis. Die ausgewiesenen Versicherungsbeiträge berücksichtigen automatisch Rabatte, auf die Sie Anspruch haben. Das ist für Existenzgründer besonders interessant. Viele Versicherer erleichtern Ihnen den unternehmerischen Einstieg mit einem hohen Beitragsnachlass in der Gründungsphase.

Wie viel kostet eine Betriebshaftpflicht für Existenzgründer?

| Einzelunternehmer: | Umsatz 25.000 € |

| Versicherungssumme: | 3.000.000 € pauschal Personenschäden, Sachschaden und Vermögensschäden |

| Selbstbeteiligung: | 1000 € |

| Versicherungsbeitrag: | ab 6,44 € monatlich |

|---|

Welche Versicherungssumme wählen?

Orientieren Sie sich am größtmöglichen Schaden, zum Beispiel einem Unfall mit Invalidität des Verletzten, einem durch feuergefährliche Arbeiten verursachten Großbrand oder einem langen Betriebsstillstand nach einem IT-Fehler. Ist die Betriebs- oder Berufshaftpflicht verpflichtend, sind auch Mindestdeckungssummen vorgeschrieben. Selbstverständlich können Sie freiwillig eine höhere Versicherungssumme wählen. Wir empfehlen für eine Betriebshaftpflicht mindestens 3.000.000 Euro.

Ist eine Selbstbeteiligung sinnvoll?

Sparen Sie nicht bei der Versicherungssumme, denn ein Großschaden kann existenzbedrohend sein. Überlegen Sie aber, ob jeder Kleinschaden wirklich von einer Versicherung getragen werden muss. Die Vereinbarung einer Selbstbeteiligung zwischen 150 und 1.000 Euro pro Schaden spart Schadenaufwand und Verwaltungskosten. Sie kann den Beitrag deshalb erheblich reduzieren. Der kostenfreie Online-Rechner von Finanzchecks zeigt Ihnen die Alternativen.